Κατάργησαν το ανώτατο όριο των 250.000 δολαρίων της FDIC για την ασφάλεια των καταθέσεων στις χρεοκοπημένες τράπεζες και η Fed θέσπισε το Πρόγραμμα Πιστωτικής Διευκόλυνσης (Term Funding Program) για να διασώσει όλες τις τράπεζες που αντιμετωπίζουν προβλήματα όσον αφορά την ρευστότητά τους για την κάλυψη των καταθέσεων.

Οι παρεμβάσεις έσωσαν για λίγο το τραπεζικό σύστημα αλλά αποδεικνύονται... λίγες μπροστά στο πραγματικό μέγεθος του προβλήματος, επισημαίνει ο Jonathan Newman σε ανάλυσή του στο Mises Institute.

.Ωστόσο, το πρόβλημα δεν έχει επιλυθεί γιατί είναι συστημικό.

Όταν η Signature Bank εκκαθαρίστηκε και τέθηκε υπό έλεγχο της FDIC, η New York Community Bank αγόρασε περιουσιακά στοιχεία της Signature αξίας 38,4 δισεκατομμυρίων δολαρίων.

Λιγότερο από ένα χρόνο αργότερα, η Moody's υποβάθμισε την New York Community Bank σε καθεστώς «junk» και η τιμή της μετοχής της έπεσε 60%.

Αυτό επιταχύνθηκε από την δήλωση του προέδρου της Fed στη συνέντευξη Τύπου της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς της 31ης Ιανουαρίου ότι το επιτόκιο των ομοσπονδιακών κεφαλαίων πιθανότατα δεν θα μειωνόταν μέχρι τον Μάιο του 2024.

Η New York Community Bank προσπάθησε να καθησυχάσει τις αγορές και τους καταθέτες ανακοινώνοντας ότι μειώνουν τον δανεισμό τους σε εμπορικά ακίνητα καθώς και ρευστοποιούν περιουσιακά στοιχεία και ότι δεν αντιμετωπίζουν «εκροή καταθέσεων από υποκαταστήματα λιανικής».

Αυτή η τελευταία διαβεβαίωση είναι ασαφής και δεν λέει τίποτα για τις διαδικτυακές αναλήψεις.

Η συστημική διάσταση του προβλήματος

Ωστόσο, τα προβλήματα της New York Community Bank δεν αφορούν μια ιδιομορφία - είναι εγγενή στη λειτουργία του συστήματος.

Ειδικά οι περιφερειακές τράπεζες είναι σε μεγάλο βαθμό εκτεθειμένες σε εμπορικά ακίνητα, έναν τομέα που παρουσιάζει πολλά σημάδια προβλημάτων.

Πολλές επιχειρήσεις έχουν εγκαταλείψει κτίρια γραφείων, καθώς η εργασία από το σπίτι έγινε διαρκώς ένα πιο σύνηθες καθεστώς κατά τη διάρκεια του καθεστώτος του Covid.

Το σενάριο θυμίζει παράξενα την οικονομική κρίση του 2007-2008, στην οποία οι τράπεζες και άλλα χρηματοπιστωτικά ιδρύματα δεν μπόρεσαν να επιβιώσουν από τη μαζική κατάρρευση της αξίας των περιουσιακών τους στοιχείων που βασίζονται σε στεγαστικά δάνεια.

Υπάρχουν ομοιότητες και με την άνοδο και την πτώση των dot-com του 2000.

Οι χρεοκοπίες τραπεζών του 2023 πυροδοτήθηκαν εν μέρει από την κατάρρευση του ανταλλακτηρίου κρυπτονομισμάτων FTX και τη φυγή των καταθέσεων από νεοφυείς τεχνολογικές εταιρείες.

Οι εταιρείες τεχνολογίας αναζήτησαν ρευστότητα όταν αυξήθηκαν τα επιτόκια χορηγήσεων και απέσυραν τα χρήματά τους.

Η χειραγώγηση των επιτοκίων

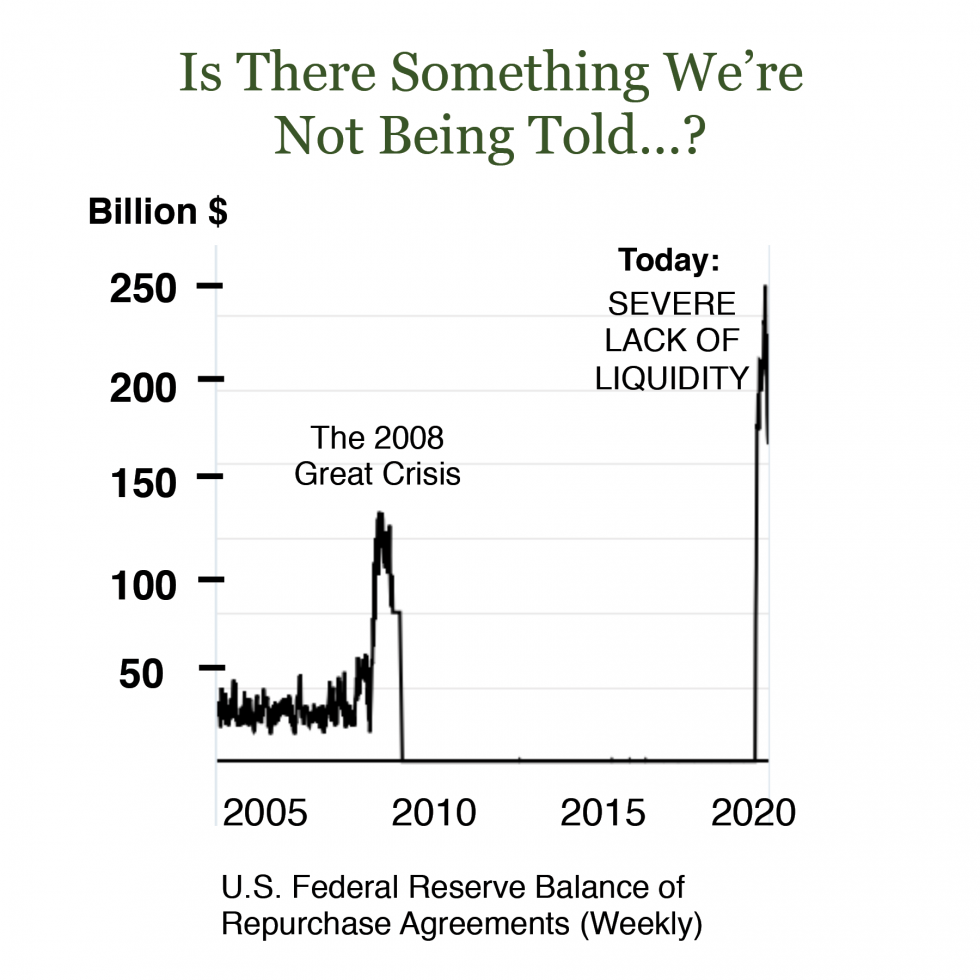

Η χειραγώγηση των επιτοκίων έχει αυτό το αποτέλεσμα και οι στρεβλώσεις είναι εμφανείς στην πλευρά του ενεργητικού και του παθητικού των τραπεζικών ισολογισμών.

Τα τεχνητά χαμηλά επιτόκια διογκώνουν τεχνητά το δανεισμό και την αξία των επιχειρήσεων, γεγονός που ενισχύει τα περιουσιακά στοιχεία των τραπεζών.

Οι επιχειρήσεις είναι πρόθυμες να δανείζονται με χαμηλά επιτόκια, χρηματοδοτώντας τις δαπάνες τους, όπως να πληρώνουν υπαλλήλους και να αγοράζουν πάγια περιουσιακά στοιχεία με χρέος αντί να χρησιμοποιούν τα μετρητά που έχουν σε κατάθεση στις τράπεζες.

Ωστόσο, όταν ο πληθωρισμός γίνεται απαράδεκτα υψηλός και η Fed αναγκάζεται σε αύξηση των επιτοκίων, οι τραπεζικοί ισολογισμοί υποφέρουν.

Από την πλευρά του ενεργητικού, αντιμετωπίζουν αυξανόμενες αθετήσεις δανειακών υποχρεώσεων και καθυστερήσεις.

Από την πλευρά της παθητικού, οι επιχειρήσεις αποσύρουν μετρητά αντί να δανείζονται με υψηλότερα επιτόκια.

Ο πληθωρισμός των τιμών ενθαρρύνει επίσης τη φυσή από τα μετρητά λόγω της πτώσης της αγοραστικής του δύναμης.

Τα δανειακά χαρτοφυλάκια και οι καταθέσεις

Με την πρώτη ματιά, μπορεί κάποιος να θεωρήσει ότι αυτό δεν θα πρέπει να είναι πρόβλημα, επειδή οι ισολογισμοί ισορροπούν.

Εάν υπάρχει ανάλογη μείωση και στις δύο πλευρές του ισολογισμού, τότε όλα είναι καλά.

Το πρόβλημα είναι ότι τα περιουσιακά στοιχεία στο χαρτοφυλάκιο των τραπεζών (δάνεια) έχουν μεγαλύτερη διάρκεια από τις υποχρεώσεις της τράπεζας (καταθέσεις).

Σε μια κρίση, οι καταθέτες ζητούν τα μετρητά τους «εδώ και τώρα», αλλά η τράπεζα δεν έχει το 100% καταθέσεων σε μετρητά - έχει αντιθέτως μη ρευστοποιήσιμα δάνεια που καταρρέουν σε αξία.

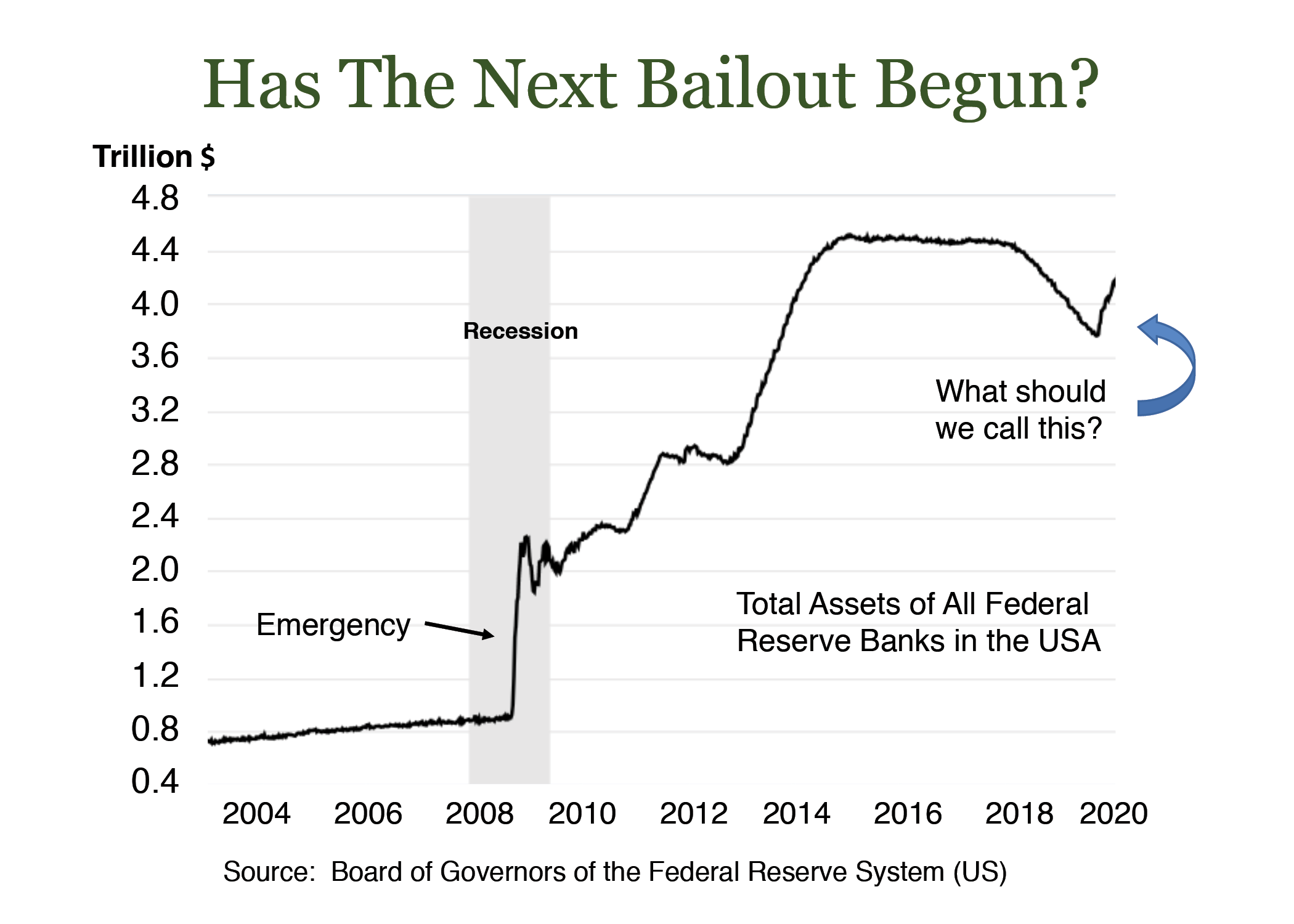

Τα προγράμματα διάσωσης

Τα κυβερνητικά προγράμματα διάσωσης δεν είναι η λύση.

Όταν το Υπουργείο Οικονομικών, η Fed και η FDIC συνεργάζονται για να σώσουν το τραπεζικό σύστημα με εκτύπωση χρημάτων, «δανεισμό τελευταίας καταφυγής», χαμηλότερα επιτόκια, περισσότερη ρύθμιση, αλλαγή κανόνων και αλλαγές στη φύση του ίδιου του δολαρίου – όλα αυτά επιδεινώνουν το πρόβλημα, αυξάνοντας το κόστος των τραπεζικών πτωχεύσεων για τους πολίτες (που είναι αυτοί που το καταβάλλουν στο τέλος...) και θολώνουν το τοπίο όσον αφορά τις συνέπειες των παραπάνω στις συνολικές πιστωτικές συνθήκες.

Όταν τελικά φτάνει η μεγαλύτερη κρίση, η κυβέρνηση παρεμβαίνει ακόμη περισσότερο, παρόλο που οι προηγούμενες παρεμβάσεις προκάλεσαν εξαρχής τα υποκείμενα προβλήματα.

Ο πεειρασμός του σοσιαλισμού…

Ο Ludwig von Mises παρατήρησε ότι αυτή η σπείρα παρεμβατισμού στο νομισματικό σύστημα οδηγεί αναπόφευκτα στον σοσιαλισμό - δηλαδή στον απόλυτο κρατικό έλεγχο της οικονομίας.

Όλες οι ποικιλίες παρέμβασης στα φαινόμενα της αγοράς όχι μόνο αποτυγχάνουν να επιτύχουν τους σκοπούς που επιδιώκουν οι συγγραφείς και οι υποστηρικτές τους, αλλά επιφέρουν μια κατάσταση πραγμάτων που -από την άποψη των εκτιμήσεων των συντακτών και των υποστηρικτών τους- είναι λιγότερο επιθυμητή από την προηγούμενη κατάσταση πραγμάτων την οποία σχεδιάστηκαν να αλλάξουν.

Αν κάποιος θέλει να διορθώσει την έκδηλη ακαταλληλότητα και την ανοησία τους συμπληρώνοντας τις πρώτες πράξεις παρέμβασης με ολοένα και περισσότερες πράξεις του ίδιου είδους, πρέπει να προχωρήσει όλο και περισσότερο μέχρι να καταστραφεί ολοκληρωτικά η οικονομία της αγοράς και να επέλθει… ο σοσιαλισμός.

Η στρέβλωση του ανταγωνισμού

Η παρεμβατική σπείρα στο χρήμα και τις τραπεζικές συναλλαγές οδήγησε έναν αγώνα επιβίωσης μεταξύ των τραπεζών, καθώς οι μεγάλες τράπεζες - οι οποίες ευνοούνται ιδιαίτερα από τη Fed - καταβροχθίζουν τις μικρότερες τράπεζες.

Ωστόσο, αυτό μόνο δίνει είναι η στρέβλωση ανταγωνισμού σε ένα τραπεζικό σύστημα που ήδη μονοπωλείται από τη Fed.

Η τάση είναι σαφής: τελικά η Fed θα μείνει η μόνη τράπεζα!

Θα έχει πιθανώς μια χούφτα άλλες «τράπεζες» που λειτουργούν ως απλοί διαχειριστές του ψηφιακού νομίσματος της Fed.

Η λύση στο πρόβλημα της πολυετούς τραπεζικής κρίσης είναι η άρση των παρεμβάσεων.

Εάν τα προβλήματα προκαλούνται από τεχνητή πιστωτική επέκταση, τότε θα πρέπει να καταργήσουμε τον οργανισμό που επεκτείνει τεχνητά την πίστωση και επιτρέπει στις τράπεζες να κάνουν το ίδιο.

Δεν θα πρέπει να προστατεύονται οι τράπεζες με έναν δανειστή έσχατης ανάγκης ή ασφάλιση καταθέσεων με κρατική υποστήριξη.

Να μην εισάγεται νέο χρήμα στην οικονομία μέσω του τραπεζικού συστήματος.

Να μη δίνεται στις τράπεζες ψεύτικη αξιοπιστία μέσω κυβερνητικών ρυθμίσεων.

Να επιτραπεί στις αφερέγγυες τράπεζες να πτωχεύουν όπως κάνει κάθε άλλη χρεοκοπημένη επιχείρηση.

Με λίγα λόγια, να χωριστεί η λειτουργία του χρήματος και της παραγωγής πλούτου στην οικονομία από το κράτος.

Ακόμα πιο συγκεκριμένα: Η Federal Reserve πρέπει να κλείσει.

www.bankingnews.gr

Δεν υπάρχουν σχόλια :

Δημοσίευση σχολίου