Αυτό θα έδινε στις εταιρείες περισσότερα μετρητά, θα επέτρεπε στις εταιρείες να δαπανούν σε έργα για το κοινό καλό και το κυριότερο θα τόνωναν την οικονομία της Ευρώπης που είναι μια ανάσα… από τον πνιγμό, αναφέρει σε δημοσίευμα του το Politico.

Σύμφωνα με το Politico, για τις κυβερνήσεις, η κατάρριψη των φραγμών για να μπορέσουν να συμβούν όλα αυτά μπορεί να είναι η τελευταία ευκαιρία για να σωθεί η ήπειρος από το να γλιστρήσει στην οικονομική άβυσσο.

Είναι μέρος αυτού που η Ευρωπαϊκή Ένωση αποκαλεί ένωση κεφαλαιαγορών, «ένα βαρετό όνομα για ένα περίπλοκο project που περιέχει μερικές αρκετά αδιαπέραστες ιδέες αλλά που θα μπορούσε να αλλάξει το παιχνίδι».

Καταθέσεις, αντί για μετοχές

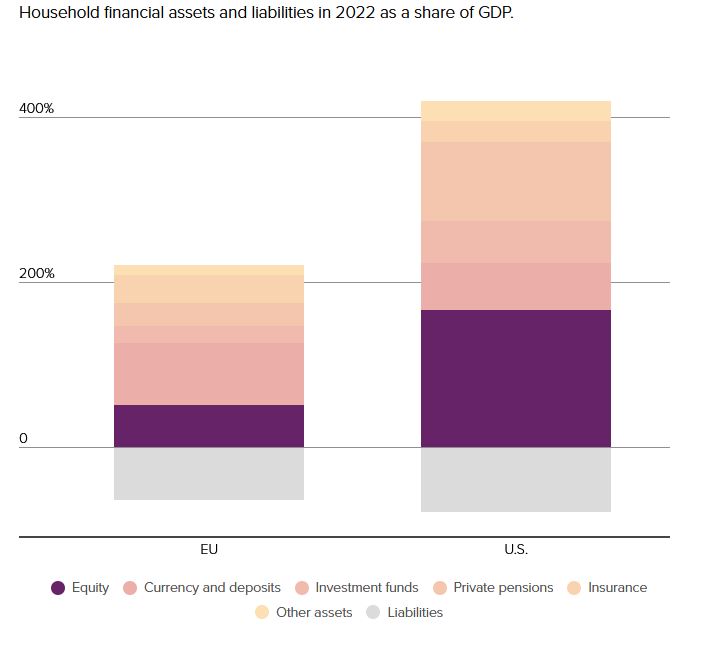

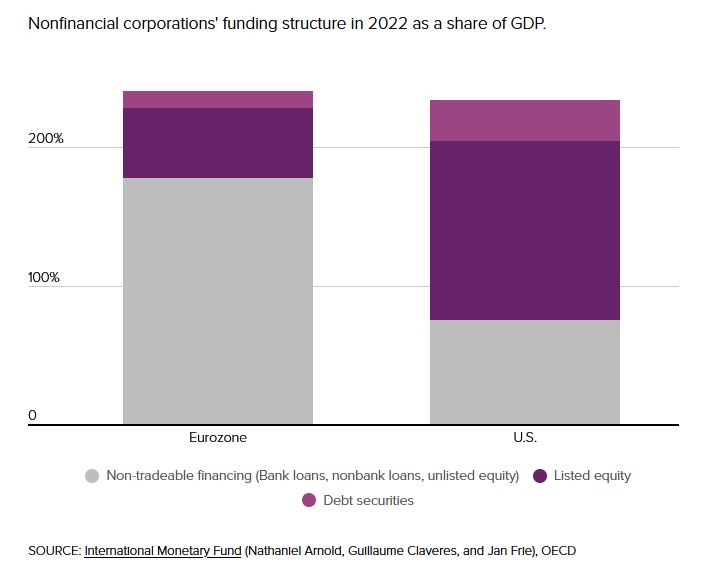

Σε σύγκριση με τους Αμερικάνους, οι Ευρωπαίοι επενδύουν σε λιγότερες μετοχές και αντ' αυτού τοποθετούν τα χρήματά τους σε τραπεζικούς λογαριασμούς.

Αυτό αντικατοπτρίζεται στον τρόπο με τον οποίο οι ιδιωτικές επιχειρήσεις αυτοχρηματοδοτούνται, με τις εταιρείες των ΗΠΑ να βασίζονται πολύ περισσότερο σε εμπορεύσιμες μετοχές και ομόλογα για τη χρηματοδότησή τους.

Οι συντάξεις είναι επίσης ένας προφανής στόχος.

Με κάποιες λίγες εξαιρέσεις, όπως η Ολλανδία και η Σουηδία, σε μεγάλο μέρος της Ευρώπης, οι συντάξεις καταβάλλονται από την κυβέρνηση και χρηματοδοτούνται μέσω της φορολογίας.

Αντίθετα, οι ΗΠΑ έχουν το 401(k) τους, έναν ιδιωτικό λογαριασμό με φορολογικά κίνητρα που επενδύει τα χρήματα και πληρώνει μόλις οι άνθρωποι συνταξιοδοτηθούν.

«Εάν θέλετε πραγματικά να τονώσετε την ευρωπαϊκή οικονομία και να παρέχετε σταθερή και μακροπρόθεσμη χρηματοδότηση, η αναζήτηση συνταξιοδοτικών αποταμιεύσεων είναι μια πολύ προφανής επιλογή» αναφέρει ο Michiel Horck, ανώτερος σύμβουλος στην PGGM Investments, μια ολλανδική εταιρεία διαχείρισης συντάξεων που διαχειρίζεται assets ύψους 243 δισ ευρώ

Οι διαφορές φαίνονται στα στατιστικά.

Στις ΗΠΑ, σχεδόν το 60% των νοικοκυριών κατέχει μετοχές, άμεσα ή έμμεσα μέσω των συντάξεών τους.

Στη Γαλλία ο αριθμός αυτός είναι περίπου 18%, με αντίστοιχα στοιχεία και στη Γερμανία.

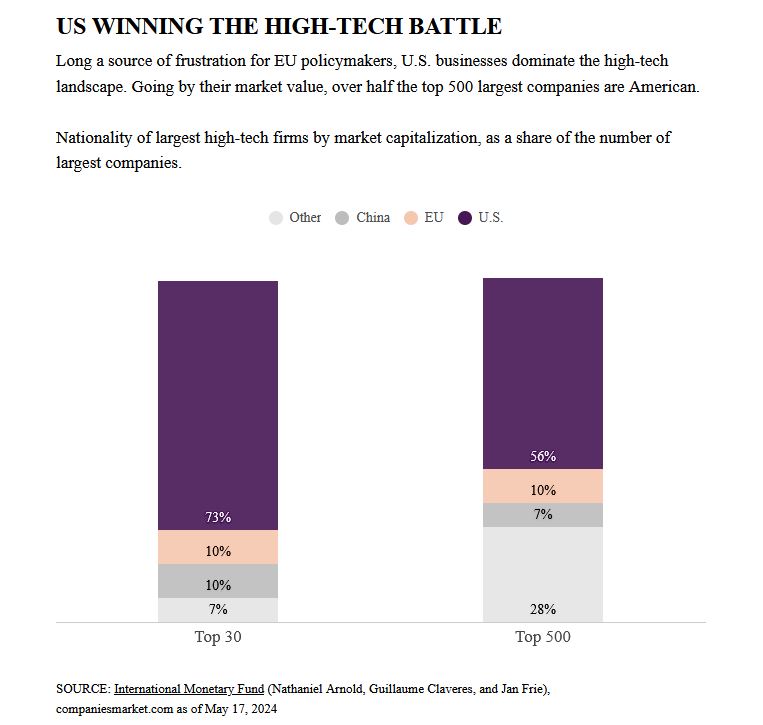

Η αξία όλων των εταιρειών στα χρηματιστήρια της Ευρώπης, ως ποσοστό του ΑΕΠ, είναι η μισή από αυτήν στις ΗΠΑ, σύμφωνα με έκθεση της Ευρωπαϊκής Επιτροπής.

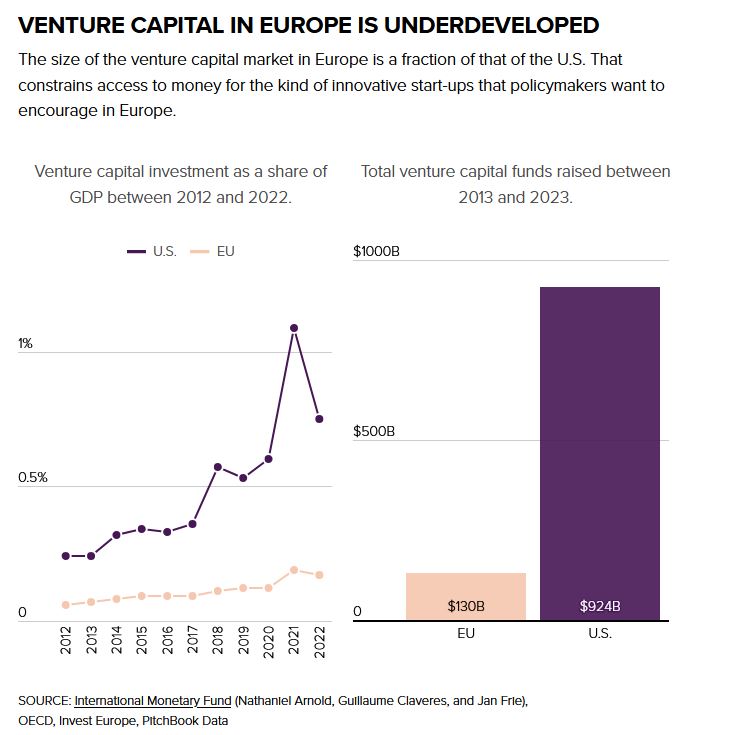

Και το επιχειρηματικό κεφάλαιο στην Ευρώπη - το οποίο στοιχηματίζει σε εταιρείες πρώιμου σταδίου στον τομέα της τεχνολογίας και που θεωρείται ως ένα μαγικό συστατικό που κάνει την Αμερική τόσο ελκυστική για τις νεοφυείς επιχειρήσεις - είναι το 1/20 του μεγέθους αυτού των ΗΠΑ.

Κατακερματισμός αγορών

Όπως αναφέρει το Politico, ένα εργοστάσιο πυρομαχικών, ένα αιολικό πάρκο και μια startup τεχνητής νοημοσύνης είναι όλα πολύ διαφορετικά.

Αλλά έχουν ένα κοινό: Χρειάζονται χρήματα για να ξεκινήσουν και να αρχίσουν να λειτουργούν.

Εδώ μπαίνουν οι κεφαλαιαγορές.

Κεφαλαιαγορά είναι κάθε μέρος όπου οι επενδυτές ανταλλάσσουν πηγές χρηματοδότησης.

Το πιο προφανές παράδειγμα είναι ένα χρηματιστήριο, όπου αγοράζονται και πωλούνται μετοχές της εταιρείας, αλλά υπάρχουν επίσης παρόμοιες αγορές για εταιρικό ή δημόσιο χρέος, γνωστές ως ομόλογα.

Ιδανικά, η Ένωση Κεφαλαιαγορών θα συνέδεε τις 27 διαφορετικές αγορές σε ολόκληρη την ΕΕ, επιτρέποντας στις επενδύσεις να περάσουν τα σύνορα και στην ίδια τη διαδικασία να προσελκύσει περισσότερα κεφάλαια από τους αποταμιευτές για να βοηθήσει στη χρηματοδότηση της ευρωπαϊκής βιομηχανίας και να τη βοηθήσει να ανταγωνιστεί τους ανταγωνιστές της στο εξωτερικό.

«Δεν είναι ότι τα χρήματα δεν υπάρχουν» λέει ο Mathieu Savary, επικεφαλής στρατηγικής στην BCA Research, μια εταιρεία χρηματοοικονομικών ερευνών.

«Αλλά η Ευρώπη έχει κατακερματισμένες κεφαλαιαγορές… γεγονός που καθιστά πιο δαπανηρή για τις επιχειρήσεις τη συγκέντρωση κεφαλαίων» τονίζει ο Savary.

Αυτή τη στιγμή, περίπου 300 δισεκατομμύρια ευρώ ευρωπαϊκών αποταμιεύσεων επενδύονται στο εξωτερικό κάθε χρόνο, κυρίως στις Η.Π.Α.

Οικονομική ύφεση

Καθώς η οικονομική ύφεση της Ευρώπης αρχίζει να μοιάζει περισσότερο με μια μόνιμη κατάσταση, ορισμένα πράγματα αρχίζουν να αλλάζουν.

Οι αρχηγοί των κυβερνήσεων της ΕΕ συμφώνησαν τον Απρίλιο να «επανεκκινήσουν» την ευρωπαϊκή αγορά μεταπωλημένου χρέους γνωστή ως τιτλοποίηση, η οποία για μεγάλο χρονικό διάστημα ήταν πολιτικά τοξική στην Ευρώπη λόγω του ρόλου της στη χρηματοπιστωτική κρίση του 2007-2008.

Οι υπουργοί Οικονομικών συμφώνησαν επίσης τον Μάιο να εργαστούν για την «εμβάθυνση» των εθνικών κεφαλαιαγορών - αυξάνοντας τις ελκυστικές επενδυτικές ευκαιρίες -, κάτι που δεν θα απαιτούσε νομοθεσία σε επίπεδο ΕΕ.

Υπάρχει η αίσθηση ότι είναι μια ιδέα της οποίας ήρθε η ώρα.

Στο περιθώριο μιας συνάντησης των υπουργών Οικονομικών της ΕΕ τον Ιούλιο, ο Γερμανός Christian Lindner συνοφρυώθηκε όταν ρωτήθηκε για το τεράστιο χρέος της Γαλλίας αλλά πρακτικά έλαμψε όταν το POLITICO τον ρώτησε για την ένωση κεφαλαιαγορών.

«Είναι μία από τις κορυφαίες προτεραιότητές μας», είπε.

«Αυτό είναι πολύ πιο σημαντικό από το να εξετάζουμε πάντα το δημόσιο χρέος».

Και εν μέσω μιας δύσκολης σχέσης μεταξύ των πιο ισχυρών κυβερνήσεων της ΕΕ, είναι ένα θέμα το οποίο το Παρίσι και το Βερολίνο αντιμετωπίζουν κατάματα.

Στους Γερμανούς αρέσει γιατί μπορεί να αποτρέψει την ανάγκη για περισσότερο κοινό δανεισμό της ΕΕ όπως έγινε κατά τη διάρκεια της πανδημίας, κάτι το οποίο απεχθάνονται.

Στη Γαλλία, το project αυτό είναι ένα ακόμη βήμα για να καταστήσει την ΕΕ λιγότερο εξαρτημένη από το ιδιωτικό κεφάλαιο των ΗΠΑ, γεγονός που θα μπορούσε να βοηθήσει την Ευρώπη να επαναπροσανατολιστεί σε τομείς όπως η ενέργεια και η άμυνα.

Επίσης, το ότι θα μπορούσε να βοηθήσει τους Ευρωπαίους αποταμιευτές να απομακρυνθούν από τις αμερικανικές επενδύσεις είναι ένα πρόσθετο πλεονέκτημα.

«Οι κανόνες του παιχνιδιού στην Ευρώπη σήμερα δεν είναι πλέον επαρκείς γιατί αν κοιτάξουμε την άμυνα και την ασφάλεια, την τεχνητή νοημοσύνη, την απαλλαγή των οικονομιών μας από τον άνθρακα και τη στροφή στην καθαρή τεχνολογία, έχουμε ένα τείχος στις επενδύσεις», είπε ο Πρόεδρος Macron στην ομιλία του με τίτλο « Ευρώπη — μπορεί να πεθάνει».

Δύσκολο project

Το να γίνουν όλα αυτά δεν είναι εύκολο, επισημαίνει το Politico.

Η τυποποίηση των πτωχευτικών νόμων, που είναι μια σημαντική πτυχή του project, έχει κολλήσει εντελώς.

Αυτό είναι κρίσιμο, διότι όταν οι πιστωτές αποφασίζουν αν θα βοηθήσουν ή όχι στη χρηματοδότηση ενός έργου, θέλουν να γνωρίζουν με ασφάλεια τι θα συμβεί εάν αυτό αποτύχει.

Μια άλλη βασική ιδέα είναι η δημιουργία ενός ενιαίου επόπτη της ΕΕ για «μη τραπεζικούς» χρηματοπιστωτικούς οργανισμούς, όπως τα χρηματιστήρια και οι διαχειριστές περιουσιακών στοιχείων.

Αυτό θα τους επέτρεπε να ακολουθούν τους ίδιους κανόνες σε ολόκληρο το μπλοκ όταν λειτουργούν διασυνοριακά, αλλά πολλές πρωτεύουσες δεν είναι υπέρ.

Ο πιο πιθανός υποψήφιος για τον μελλοντικό επόπτη της ΕΕ θα είναι η Ευρωπαϊκή Αρχή Κινητών Αξιών και Αγορών (ESMA) με έδρα το Παρίσι - αλλά αρκετές ευρωπαϊκές πρωτεύουσες φοβούνται ότι σε αυτήν την περίπτωση, μεγάλες εταιρείες θα μετακομίσουν στη Γαλλία για να είναι κοντά στον επόπτη τους.

Οι χαμένοι

Έπειτα, υπάρχει το γεγονός ότι θα υπήρχαν χαμένοι σε οποιαδήποτε συντονισμένη προσπάθεια για τη δημιουργία μιας ενιαίας αγοράς για τη χρηματοδότηση.

Αυτή τη στιγμή, πολλά χρηματοπιστωτικά ιδρύματα - τράπεζες, ασφαλιστές, χρηματιστήρια και άλλοι - επωφελούνται από το να είναι ένα μεγάλο ψάρι σε μια μικρή λίμνη.

Στο πλαίσιο της ένωσης κεφαλαιαγορών θα εκτεθούν στον ανταγωνισμό από όλη την Ευρώπη.

Μερικοί από αυτούς δεν θα τα κατάφερναν, είτε θα χρεοκοπούσαν είτε θα εξαγοράζονταν από ανταγωνιστές.

«Πολύ λίγες χώρες είναι πεπεισμένες ότι οι εθνικοί τους πρωταθλητές θα επιβιώσουν από την επαφή με τον πραγματικό ανταγωνισμό» επισημαίνει ο Bryan Coughlan, υπεύθυνος βιώσιμων οικονομικών στην Ευρωπαϊκή Οργάνωση Καταναλωτών.

«Όλοι λένε πάντα ότι θέλουν ανοιχτές αγορές και ανταγωνισμό και ούτω καθεξής, αλλά αυτό δεν συμβαίνει στις πραγματικές ρυθμίσεις πολιτικής» τονίζει χαρακτηριστικά.

Ευσεβείς πόθοι…

Ακόμη και αν ολοκληρωνόταν η ένωση κεφαλαιαγορών, μπορεί να μην ήταν αυτό που ελπίζει η Ευρώπη.

Το πόση χρηματοδότηση θα καταφέρει να ξεκλειδώσει είναι ένα ερώτημα που παραμένει ανοιχτό προς συζήτηση.

Ο Thierry Philipponnat, επικεφαλής οικονομολόγος στο Finance Watch, ανησυχεί ότι ορισμένα από τα πιο αισιόδοξα αποτελέσματα είναι μάλλον «ευσεβείς πόθοι».

«Κοιτάξτε, κάντε το, αλλά μην ονειρεύεστε ότι πρόκειται να χρηματοδοτήσει ασύμφορα έργα ή έργα χωρίς επαρκείς αποδόσεις.

Δεν θα συμβεί ποτέ.

Και πολλά από αυτά που πρέπει να κάνουμε σήμερα, ιδιαίτερα για την καταπολέμηση της κλιματικής αλλαγής, είναι αυτής της φύσης» αναφέρει ο Philipponnat.

Σε πρόσφατη έκθεση του, το Finance Watch διαπίστωσε ότι ακόμη και στο καλύτερο σενάριο, όπου η ένωση κεφαλαιαγορών ολοκληρώνεται, η ιδιωτική χρηματοδότηση θα μπορούσε να καλύψει μόνο το ένα τρίτο των αναγκών της ΕΕ για πράσινη μετάβαση.

Τα υπόλοιπα θα έπρεπε να προέρχονται από το δημόσιο ταμείο.

Αν και παραμένει ακόμη στο συρτάρι, ο κίνδυνος είναι ότι η ένωση κεφαλαιαγορών επιτρέπει στους πολιτικούς να παρακάμπτουν δύσκολες πολιτικές αποφάσεις σχετικά με το πώς να συγκεντρώσουν περισσότερο δημόσιο χρήμα - είτε μέσω δανεισμού σε εθνικό επίθεση ή σε επίπεδο ΕΕ, είτε με αύξηση φόρων ή περικοπή δαπανών - και να αποφύγουν τη χρηματοδότηση βασικών προτεραιοτήτων του μπλοκ σε έρευνα, άμυνα και ενέργεια.

Ωστόσο, ακόμα κι αν είναι όνειρο, ίσως είναι και το καλύτερο που έχουν.

Ο Boujnah, ο διευθύνων σύμβουλος του Euronext, είναι ενθουσιασμένος με το ότι φαίνεται πως οι ηγέτες αρπάζουν επιτέλους τον ταύρο από τα κέρατα.

«Όταν υπάρχει πολιτική βούληση, οι Ευρωπαίοι μπορούν να είναι εξαιρετικά γρήγοροι», είπε.

Και πρέπει να είναι, καταλήγει το δημοσίευμα του Politico.

www.bankingnews.gr

Δεν υπάρχουν σχόλια :

Δημοσίευση σχολίου